青建国际(01240.HK):聚焦港澳、新加坡市场,持续受益行业新机遇

财报季落下帷幕,此其时回过头来看各家上市公司中期成绩单表现,不失为寻找好机会的窗口期。一方面,业绩落地下市场预期释放股价已有充分反映,新的市场逻辑亟待演绎。另一方面,于最新的财报中挖掘上市公司的变化,能够为下一阶段的表现提供参考支撑。

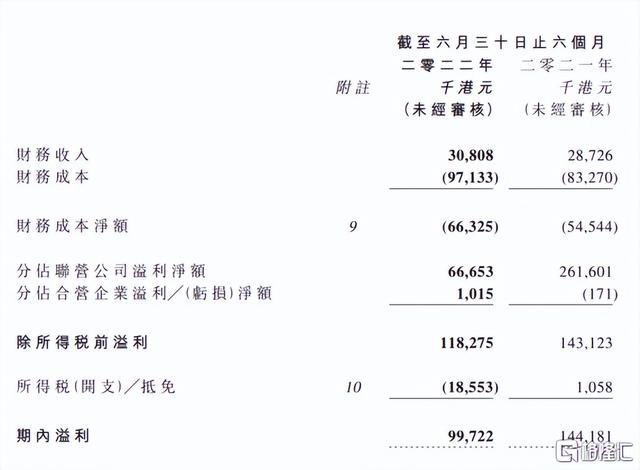

笔者留意到,此前青建国际(01240.HK)发布的2022年中期业绩,公司上半年实现收入约38.4亿港元,同比增加约39.2%。实现归母净利润8623.3万港元。每股基本盈利0.052港元。

从业绩表现来看,青建国际营收保持了快步增长,而在利润端因前期联营公司项目完工使得不再有相关收入纳入,导致了业绩同比出现一定程度的下滑,考虑到这属于一次性影响,撇除这一部分因素后,公司在建筑业务上仍然还是实现了较大增长。

(来源:公司财报)

在笔者看来,投资者更应该关注的还是其在营收及业务拓展上的表现,在海外防疫政策放松大背景下市场经济活动的恢复,青建国际展现了较为强劲的拓展势头。这也意味着青建国际核心业务的增长逻辑并未改变,在行业中不少企业面临业绩亏损的局面下,公司保持了较强的韧性,后续表现仍然颇具看点。

1、拆解业务板块,建筑业务底色下优质市场布局奠定长期成长机会

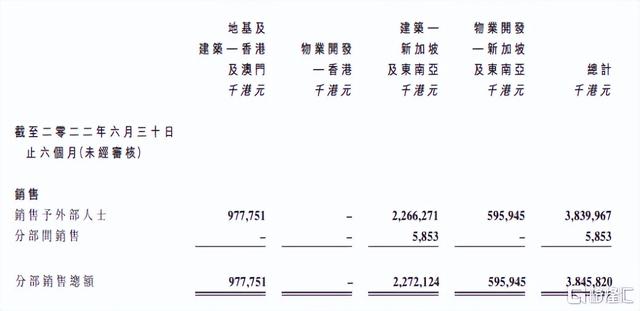

从上半年营收情况来看,分别来源于两个方面,即建筑业务和物业开发。

其中,建筑业务占比最大,来自于香港及澳门的建筑项目带来营收9.78亿港元,占比约25.42%;来自新加坡及东南亚的建筑项目约22.66亿港元,占比约为58.93%。两者合计占比约达到84.50%。

此外公司在新加坡及东南亚的物业开发业务带来的收入为5.96亿,占比仅约为15.5%,其余全部为来自香港和新加坡的建筑收入,由此可见,公司营收的主要来源在于建筑业务。

(来源:公司财报)

而从公司建筑业务的布局来看,其聚焦香港、新加坡市场为主,并致力于在发展新加坡建筑业务同时,积极开拓香港的政府上盖工程以及组合式建筑工程。

在此着重讨论,公司所深度布局的香港市场的情况。

首先从市场特征来看,香港大型本地承建商较少,多数为规模较小,年工程值不足千万港元的小型建造公司。考虑到香港多数建筑工程项目庞大复杂,也往往更乐于将项目交由具备多种专业能力和综合实力强劲的承建商,因此青建国际的竞争优势也更为明显。凭借其强大的综合实力以及长期深耕下在当地市场的较大影响力和品牌知名度,公司能够持续获得业务拓展机会。

值得一提的是,就在近期青建国际还接连斩获多个香港建筑工程项目。

此前,8月10日青建国际公告其间接全资附属公司获得了香港首个回收重用的过渡性房屋建筑合约,合约款项总金额预期达6.2亿。而这也是继南昌220组合社会房屋后,香港再次采用先进环保的组装合成建筑法单位的建筑项目。

此外,9月6日公司公告其间接全资附属公司分别于8月24日和9月6日获得两项过渡性房屋项目的建筑工程合约,两份合约总额预期为4.96亿港元,且预期于建筑工程开始后一年内竣工。据悉,项目也将采用组装合成建筑法。

(来源:公司公告)

青建国际能够取得这一系列项目,也充分说明其建筑品质和建筑实力尤其是在推动建筑业可持续发展上的成就得到了市场的认可,获得这一些具有标杆意义的项目也将有助于公司巩固在当地市场的地位,并具备持续获得具有潜力建筑项目的机会。

接下来再关注到香港市场的前景与趋势。

近年来伴随香港政府不断加大基建投资、围绕交通运输、医药、房屋发展计划等不断发力,同时积极响应十四五规划及粤港澳大湾区、一带一路等国家战略规划,香港整体建造工程量呈现快速增长趋势,行业空间不断拓宽。

同时从香港建造业的趋势来看,更环保的组装合成建筑法以及信息科技的应用成为主流,也在持续带动行业资源优化,打开新的想象空间。在此过程中青建国际不仅在香港获得钢结构MIC的认可资格,同时在新加坡多年的相关经验和技术也将能够迁移嫁接到香港市场,持续收获市场新机遇。

在此也顺带提一下青建国际亦有布局的澳门市场,尽管整体的市场规模较香港而言,并不算大,但其同样受益于粤港澳大湾区建设的国家战略。而从当地本身来看,赌牌重发带来的赌场改造以及澳门本身产业转型,尤其是横琴与澳门深度合作等新机遇,都表明当地基建相关产业将具有可观的前景,随着公司在香港市场的拓展与延伸,后续也有望在澳门市场取得更多项目机会。

最后再来看新加坡市场。作为青建国际的主场,其在当地有着长达20多年的深耕经验,市场资源禀赋深厚,拥有成熟的产品体系和大量优质的客户资源,并持续受益于新加坡改善型住房需求的井喷,青建国际也正持续抓住市场机遇,夯实和稳固基本盘。

值得一提的是,在此前7月29日公司还曾公告其间接全资附属公司获得涉及新加坡中区合约七及合约八的建筑工程,合约总额预计约为26亿港元。能够中标如此超大项目足以可见青建国际在新加坡的领先实力所在。考虑到当前新加坡疫情得到控制,原材料成本及人工表现稳定,公司在新加坡市场业务将持续实现平稳发展。

(来源:公司公告)

由上不难看到,青建国际的建筑业务面临着良好的市场机遇,这也决定了公司后续在港澳、新加坡市场中还将有机会不断实现做大做强。

2、重新审视青建国际价值,受困于疫情及地产发展商定位具备重估的逻辑

接下来不妨探讨青建国际面临的重估机会。

从资本市场表现来看,目前青建国际的估值显著低于港股建造板块估值,笔者认为,市场更多的将其当做地产发展商来看待,导致公司整体的估值偏低,尤其是近年来港股内房板块受困于疫情以及政策面收紧,行业遭遇动荡,暴雷潮涌动下,市场悲观情绪蔓延,这也带来了对青建国际的错杀。

从下图亦可看到公司整体的走势与内房股板块趋同。

(来源:富途行情)

目前,内房股平均市盈率仅约为4倍亦与青建国际相当,反观之港股楼宇建造板块的平均市盈率则达到了16倍。笔者进一步就可比公司来测算,平均市盈率更是超过20倍,除去青建国际外,市盈率最低的誉燊丰控股也达到了8倍,可见青建国际的估值明显与之核心业务板块对应的行业的估值水平并不匹配。

(数据来源:富途行情)

从上文已经得知,青建国际2022年上半年核心业务板块建筑业务营收占到了总营收的85%,而物业开发占比则明显偏低,纵观过去2年,2021年建筑业务收入占比为83%,2020年建筑业务收入占比80%,由此明显可以看出公司绝对以建筑业务为主的,而从股价表现来看市场或许把公司当做房地产股,对此存在误判情况,导致估值失真。

此外,从业绩层面来看,疫情下公司的业绩尽管面临压力带来了市场悲观预期,但考虑到公司着重布局的是香港、新加坡这些成熟区域,目前针对疫情已经放松管制,经济活动也迎来全面复苏,伴随公司业务开展回归正常,其业绩也将具备较强的修复预期,并在后续助力估值的回升。

从长远来看,青建国际在多地市场的深耕经验和资源网络、市场地位决定其有机会在本轮疫情压力带来的行业出清中具备市场拓展机遇。如在去年11月公司还曾收购香港本土公共工程承建商焕利建筑,由此也验证了公司所具备的扩张逻辑,长期成长潜力可期。

相信伴随后续外部环境预期持续向好,公司在业绩层面持续验证成长性优势,也将有望催化公司估值迎来修复乃至重估。

评论