燃料油的“黄金坑”

为防止疫情进一步扩散,国内延长春节假期,推迟复工时间,出行人数大降,油品需求大降,物流受限,炼厂成品油累库开工下降预期较强(中石化已将产能削减约12%,地炼产能削减约30%,原油进口需求减少,船舶燃油需求下降)布伦特原油需求承压期价大跌。

疫情对人口流动性造成的影响或令制造业放缓,干散货进口减少意味着进出船舶减少导致燃油需求大降低。虽然目前主流船燃已是0.5%含硫量燃油VLSFO,高硫3.5%含硫量燃油HSFO需求已由航运向炼厂加工转移,但仍有部分脱硫塔船只的高硫380需求。工人春节假期延期,脱硫器安装进程放缓,(从事脱硫装置改装市场业务最多的十家船厂全部来自中国,舟山市三家中远海运重工、鑫亚船舶、万邦永跃均位列前十),导致高硫380需求预期减弱。

1月31日,美国财政部在其官方网站发布消息称,已解除对大连中远海运油品运输有限公司的制裁,2月2日美国财政部将中国远洋海运集团几家子公司从制裁名单重移除,因此运费逐渐触底,中远海能股票大涨。制裁解除叠加春节期间航运季节性淡季,BDI与BDTI大幅下跌,航运需求弱势拖累燃料油需求,但IMO高低硫燃油切换,燃油成本提升不可忽视,全球运力收缩明显,未来运费触底反弹概率偏大,运费上涨对内外盘价差带来支撑。

疫情对Fu影响或被高估,孕育修复机会

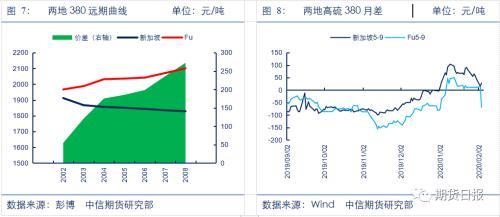

新加坡380裂解价差并无明显走弱,Fu主力(2005)大跌,内外盘价差大幅收窄(不考虑贴水的情况下内外盘套利空间已为负值),月差(2005—2009)大幅走弱,与新加坡背离明显。近期疫情蔓延,近端需求走弱,多数商品走出反套趋势(近弱远强),但Fu为保税380更多依赖全球物流,与新加坡380相关性较高(国内保税加注需求受新加坡影响较大,与其他看国内需求的品种有所区别),肺炎疫情或对其需求有一定影响,但不应与新加坡呈现如此背离明显的结构。

检修导致供应减少,加工需求超预期

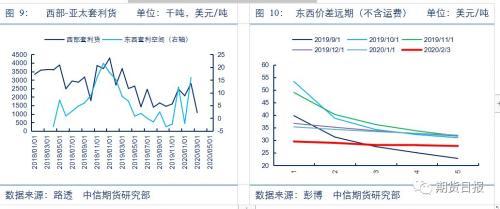

一月运费大跌,东西套利窗口打开,意味着二月欧洲—亚太高硫燃料油供应增加概率较大,但一月—四月中东炼厂检修较为集中,沙特四家炼厂一至四月检修,1.13—2.29 Jubail(一次加工460千桶/天),2.1—3.15 Yanbu(一次加工能力400千桶/天),2.14—4.9 Rabigh(一次加工能力400千桶/天),3.15—4.25 Ras Tanura(一次加工能力325千桶/天)。2月—4月阿联酋Ruwais(两套417和120千桶/天)。三月印度MRPL、日本JXTG、韩国GS Caltex也将陆续检修。中东炼厂集中检修,中东—亚太燃料油供应环比下降概率较大,二月欧洲—亚太高硫燃油供应增加,在该月亚太地区有望维持紧平衡,之后欧洲炼厂也迎来检修,届时亚太地区高硫燃油供大幅减少预期较足。东西价差远期曲线重心不断下移,或预示未来套利空间不足以驱动西部船货到亚太地区。

路透称美国炼厂Valero,Chevron和Phillips 66近期采购高硫燃料与原油掺炼生产汽柴油。一月来自俄罗斯和波罗的海220万吨(其中三分之二来自俄罗斯)高硫燃料油将在美国卸港,数量达到三年以来的最高位。炼厂购买高硫燃料油弥补美国因制裁委内瑞拉、伊朗两国带来的原油损失量,一月美国燃料油进口有望环比十二月增加54%。(高硫燃料油直接由俄罗斯出口至美国,燃料油、原油混调加工出率虽不及原油,但经济性优于Maya等原油)。印度十二月燃料油进口量也创历史新高,高硫作为炼厂进料正不断成为现实,这为国内仓单消化提供了一个方向。(作者单位:中信期货)

本文内容仅供参考,据此入市风险自担

本文源自期货日报

评论