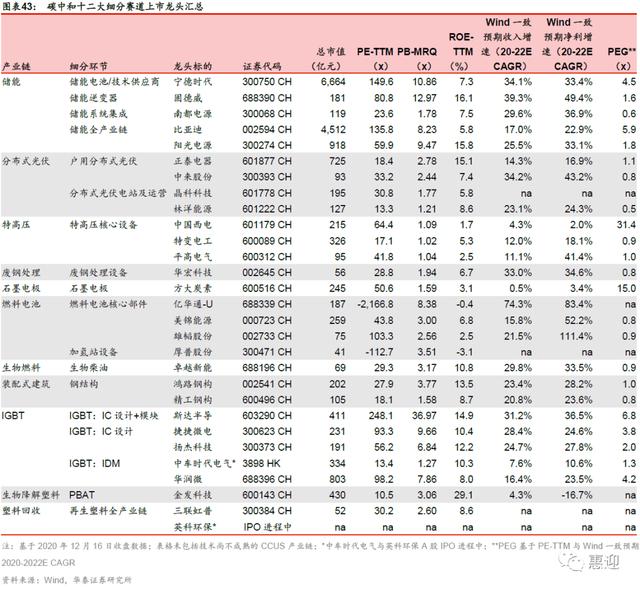

储能龙头南都电源

《碳中和承诺下的十二个“长坡赛道”》

中国实现碳中和的策略整体思路与发达经济体是类似的,即①电力部门深度脱碳、②非电力部门深度电气化、③终端设备节能提效、④碳排放端“绿化”

编辑搜图

请点击输入图片描述

电力部分深度脱碳之光伏产业链:《光伏产业链系列文章汇总》

非电部分电气化之新能源汽车产业链:《新能源汽车产业链》

编辑搜图

请点击输入图片描述

电力部分深度脱碳之储能产业链:储能产业链

今天我们一起梳理一下南都电源,公司业务主要面向通信及数据、智慧储能、绿色出行、资源再生四大应用领域。公司提供铅蓄电池、锂离子电池、燃料电池等产品、系统解决方案及相关运营服务以及再生铅、再生锂等资源再生原材料产品。目前已形成“原材料-产品应用-系统解决方案-运营服务-资源再生-原材料”的全封闭产业链,并成为通信储能及资源再生等多个领域的领导者。

编辑搜图

请点击输入图片描述

公司主营产品包含锂离子电池及系统、铅蓄电池及系统、燃料电池及铅、锂资源再生产品的研发、制造、销售及服务。公司在全球150多个国家和地区,为通信及IDC数据中心、新能源储能、电力、电动自行车及电动汽车、轨道交通等行业领域的客户,提供相应的电源及系统集成产品的应用与技术、运维服务;再生资源产品包括再生铅及锂电池材料等,主要提供给国内各大锂离子及铅蓄电池生产企业。

公司深耕通信及数据中心电源领域,通信领域已积累包括中国移动、中国铁塔、中国联通、中国电信、沃达丰电信、新加坡电信等国内外通信运营商及华为、爱立信、中兴通讯、诺西公司、阿尔卡特-朗讯、艾默生等大型设备集成商客户;数据中心领域的客户主要包括阿里巴巴等互联网企业以及通信运营商IDC机房和银行等金融机构数据中心机房领域客户。智慧储能领域,公司在工业园区,大型企业、商业用户等以削峰填谷应用为基础的国内外用户侧领域拥有广泛客户基础,并为电网侧客户、新能源发电企业以及海外大型能源企业等提供调频、促进新能源消纳等辅助服务和能源管理,并为客户提供从产品、系统集成到运维服务的一站式解决方案。绿色出行领域方面,在民用电动自行车市场,公司已与雅迪等主机厂展开战略合作,并开拓了美团等即时配送、外卖及新零售领域客户,在民用动力领域市场增长开始加速;在电动汽车市场,除了为电动车生产企业东风、长安等客户提供电池及系统产品外,也积极开拓海外动力电池市场,并于为荷兰、英国、泰国等当地电动卡车、物流车及乘用车企业提供动力电池包。铅资源再生产品将除部分提供于自身进行铅蓄电池生产外,也给天能、超威等铅蓄电池企业进行供货;锂资源再生产品后续除满足自身原材料需求外,也将向锂电池生产企业提供相应的原材料。

编辑搜图

请点击输入图片描述

编辑搜图

请点击输入图片描述

公司以铅蓄电池起家,主营产品为阀控密封蓄电池,通信电池是公司成立以来的重要营收组成。在3G、4G 时期,公司的铅蓄电池广泛应用于通信后备,公司也获得了国内移动、联通、电信和中国铁塔等客户的认可,成为运营商集中采购的优先选择对象。5G 基站与4G 基站的特性差异使得锂电池成为新的最佳通信后备电源,随着5G 的不断发展,通信行业迎来新的发展机会。

由于数据中心业务板块的客户集中度较低,且备用电池大都选用的是公司技术相对更成熟的铅酸电池,随着数据中心市场的爆发,数据中心备用电池将成为公司未来的重要业务板块。

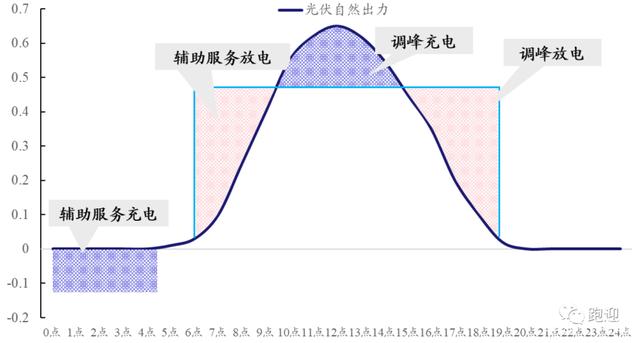

储能系统可以通过制定合理的充放电策略有效避免弃电,同时储能还可以提供调峰、调频等辅助服务获取收益。

编辑搜图

请点击输入图片描述

公司自2011 年起进入储能行业,目前已成功参与建设多个国内储能项目,积累了大量储能项目建设运营经验。2016-2017 年公司的储能业务以用户侧储能为主,2018 年后逐步转向电网侧调峰调频应用,锂电的应用比重逐渐加大,业务模式由投资运营逐步转向售卖及共建等方式。为了应对储能行业需求不断增加,公司于2020 年7 月14 日发布定增预案,计划进一步扩大公司锂电产能。公司现有锂电池产能约3GWh,扩产后产能将达7GWh。

编辑搜图

请点击输入图片描述

2019 年,公司储能行业营业收入达3.12 亿,占总收入的3.46%,近三年储能营收和占比不断提升,毛利率达到25.5%,居公司所有业务板块之首。随着国内储能政策的不断推出和大量储能配套项目进一步落地,储能电池的需求将继续增加,成为公司新的赢利点。

目前公司在全球储能装机规模超过1000MWh。根据中关村储能产业技术联盟统计,公司2017 年、2018 年连续两年在国内新增电化学储能项目中装机规模、功率规模排名中位列第一;根据彭博新能源财经(BNEF)统计,公司2017 年投运规模位列全球第二,龙头地位显著。

编辑搜图

请点击输入图片描述

根据鑫椤资讯统计,2019 年全球储能电池装机量19.95GWH,国内储能电池装机量为6.3GWH,其中南都电源储能电池装机量约0.8GWH,仅次于比亚迪,国内排名第二。

资源再生业务作为公司产业链的最后一环,是公司营业收入的重要组成,并成为公司积极响应可持续发展目标的重要体现。由于2017 年来铅价的不断波动,再生铅产品的营收受到一定影响。公司计划未来通过优化管理和提升技术,进一步降低成本,提升毛利率。

公司通过参股新源动力投资,布局燃料电池行业。公司除配置专业团队参与燃料电池技术研发外,也结合自身渠道优势,为燃料电池在通信后备电源领域、新能源汽车领域应用提供客户资源,共同发展燃料电池行业。

一、储能龙头

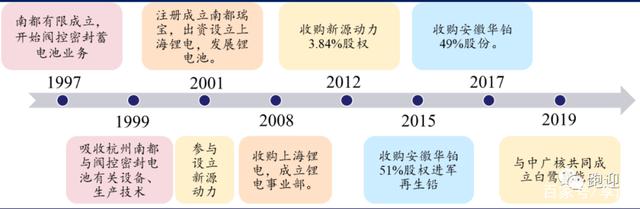

南都电源成立于1994年;2001年公司涉足锂离子电池的研究与制造;2008 年收购上海锂电后从单一铅电池横向拓展至铅、锂电并行;2010年创业板上市;2011年收购成都国舰新能部分股权,成立市场南都国舰新能源股份有限公司;2011年收购界首市华宇电源有限公司部分股权、收购浙江长兴五峰电源有限公司部分股权;2012年参股新源动力8.12%的股权,成为新源动力第五大股东,正式进军燃料电池领域;2015 年公司支付现金,获得安徽华铂再生资源科技有限公司51%股权,布局铅回收产业;2016 年公司以“投资+运营”新模式打破传统储能经营模式;2017 年公司通过资产重组收购华铂科技49%股权,使之成为全资子公司,至此公司已形成“原材料-产品应用-系统解决方案-运营服务-资源再生-原材料”的全封闭完整产业链。

编辑搜图

请点击输入图片描述

二、业务分析

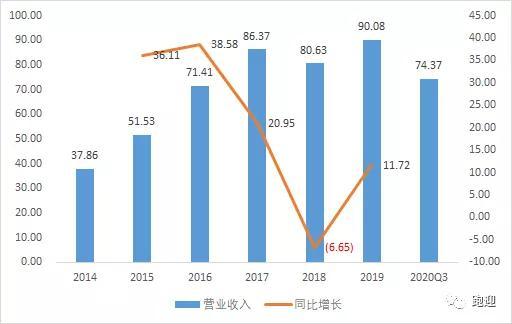

2014-2019年,营业收入由37.86亿元增长至90.08亿元,复合增长率18.93%,19年同比增长11.72%,2020Q3实现营收同比增长14.80%至74.37亿元;归母净利润由1.06亿元增长至3.69亿元,复合增长率28.33%,19年同比增长52.35%,2020Q3实现归母净利润同比增长41.40%至4.66亿元;扣非归母净利润由0.95亿元增长至0.99亿元,复合增长率0.83%,19年同比下降19.10%,2020Q3实现扣非归母净利润同比增长68.58%至1.79亿元;经营活动现金流由0.40亿元增长至2.82亿元,复合增长率47.79%,19年同比增长13.50%,2020Q3实现经营活动现金流同比下降578.15%至-5.34亿元。

编辑搜图

请点击输入图片描述

编辑搜图

请点击输入图片描述

编辑搜图

请点击输入图片描述

编辑搜图

请点击输入图片描述

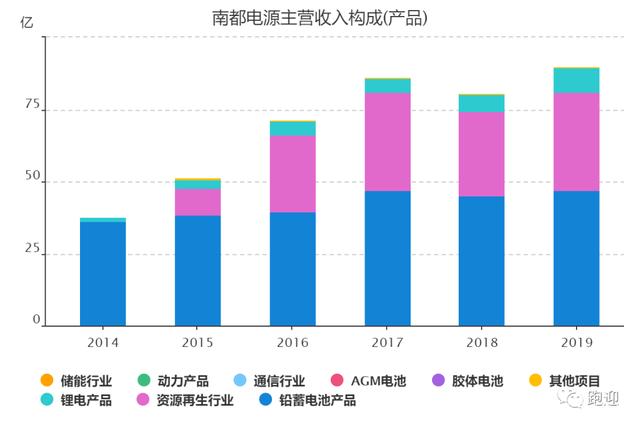

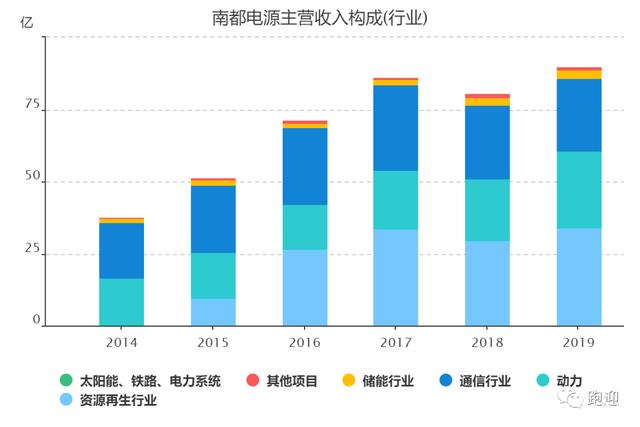

分产品来看,2019年阀控密封电池产品实现营收同比增长4.83%至47.55亿元,占比52.79%,毛利率增加1.93pp至16.70%;锂电池产品实现营收同比增长45.59%至8.31亿元,占比9.23%,毛利率减少0.65pp至19.46%;再生铅产品实现营收同比增长15.76%至34.22亿元,占比37.99%,毛利率减少4.32pp至7.72%。

编辑搜图

请点击输入图片描述

分行业来看,2019通信行业实现营收同比下降3.19%至25.04亿元,占比27.80%,毛利率增加4.66pp至20.44%,其中通信锂电业务实现营收5.42亿元,通信铅蓄电池实现营收19.62亿元;动力行业实现营收同比增长22.94%至26.59亿元,占比29.52%,毛利率减少0.34pp至12.64%;储能行业实现营收同比增长26.08%至3.12亿元,占比3.46%;资源再生行业同比增长15.76%至34.22亿元,占比37.99%,毛利率减少4.32pp至7.72%;其他行业实现营收同比增长0.98%至1.11亿元,占比1.23%。

编辑搜图

请点击输入图片描述

2019年前五大客户实现营收33.54亿元,占比37.23%,其中第一大客户实现营收14.09亿元,占比15.64%。

编辑搜图

请点击输入图片描述

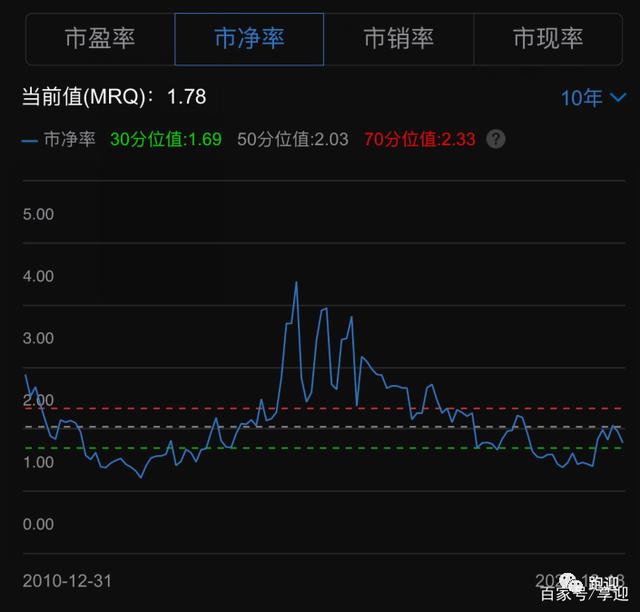

三、核心指标

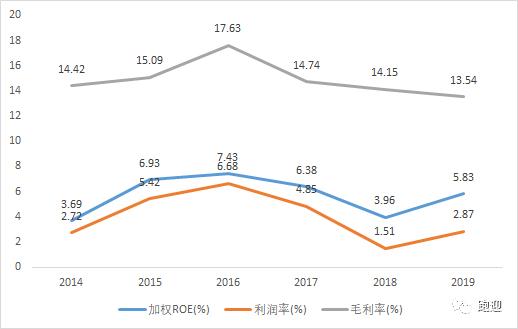

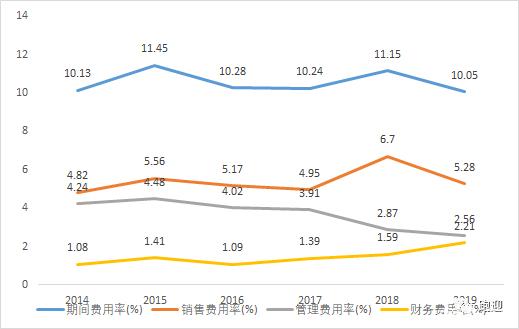

2014-2019年,毛利率由14.42%提高至16年高点17.63%,随后逐年下降至13.54%;期间费用率15年上涨至高点11.45%,随后逐年下降至17年10.24%,18年回升至11.15%,19年下降至10.05%,其中销售费用率15年上涨至5.56%,随后逐年下降至17年4.95%,18年上涨至高点6.7%,19年下降至5.28%,管理费用率15年上涨至高点4.48%,随后逐年下降至2.56%;财务费用率由1.08%上涨至2.21%;利润率由2.72%提高至16年高点6.68%,随后逐年下降至18年低点1.51%,19年回升至2.87%,加权ROE由3.69%提高至16年高点7.43%,随后逐年下降至18年3.96%,19年回升至5.83%。

编辑搜图

请点击输入图片描述

编辑搜图

请点击输入图片描述

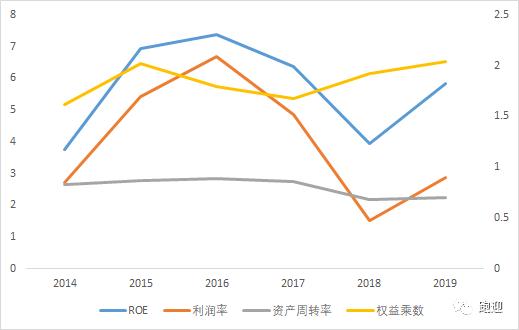

四、杜邦分析

编辑搜图

请点击输入图片描述

编辑搜图

请点击输入图片描述

净资产收益率=利润率*资产周转率*权益乘数

由图和数据可知,15年净资产收益率的提高主要是由于利润率和权益乘数的提高,16年净资产收益率提高至高点主要是由于利润率和资产周转率提高至高点,17年净资产收益率的下降主要是由于利润率和权益乘数的下降,18年净资产收益率的下降主要是由于利润率和资产周转率的下降,19年净资产收益率的回升主要是由于利润率和资产周转率回升以及权益乘数提高至今年高点。

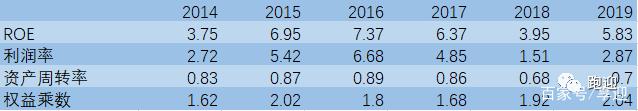

五、研发支出

2019年公司研发支出增长31.57%至2.51亿元,占比3.05%,主要是由于本期研发职工薪酬、材料动力投入等增加。

编辑搜图

请点击输入图片描述

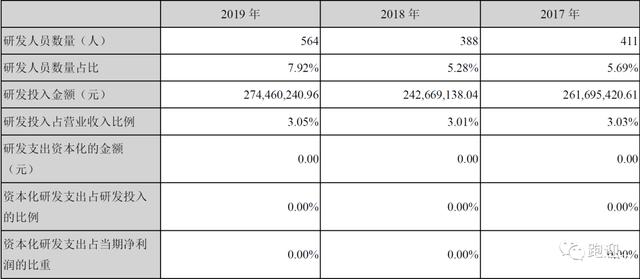

六、估值指标

编辑搜图

请点击输入图片描述

PB 1.78,位于近10年30分位值上方。

看点:

公司深耕通信及储能多年,业务覆盖电池全产业链。2020 年以来各地密集出台新能源配置政策,储能可以使得新能源成为电网友好型的优质电源,经济性也已临近。公司储能底蕴深厚,具备从储能产品及系统的研发生产、系统集成到运营服务的系统解决方案能力,有望迎来丰厚回报。

评论